Einen thesaurierenden oder ausschüttenden ETF – was solltest du für deine Vermögensbildung wählen? Das ist in diesem Artikel die Frage. Kaum eine andere Frage wird im Bereich von ETFs, aber auch bei aktiv gemanagten Fonds, so kontrovers diskutiert. Das eine Lager schwört auf thesaurierende ETFs, da sich diese angeblich eher zum effektiven Vermögensaufbau eignen und den Zinseszinseffekt effektiv ausnutzen. Das andere Lager schwört auf die Ausschütter, da diese ein passives Einkommen ermöglichen. Und das ab dem ersten Euro.

Doch was stimmt nun? Ist die eine Ertragsverwendung tatsächlich der anderen grundsätzlich überlegen? Dieser Frage soll der heutige Beitrag gewidmet sein. Zunächst einmal klären wir die beiden Begriffe, die gar nicht so kompliziert zu verstehen sind.

Inhaltsverzeichnis

Was sind thesaurierende ETFs?

Egal ob nun thesaurierend oder ausschüttend, gemeint ist immer die jeweilige Ertragsverwendung des ETF oder Fonds. Bei thesaurierenden ETF werden die über das Jahr gemachten Gewinne (z.B. aus Dividenden) am Jahresende automatisch neu angelegt. Das heißt, die Fondsgesellschaft kauft mit den Gewinnen innerhalb des Fonds automatisch neue Fondsbestandteile (z.B. Aktien, Anleihen, Rohstoffe), wodurch sich der „Kurs“ des ETF erhöht und die Anteile der Anleger an Wert gewinnen, der so genannte NAV (Nettoinventarwert) des ETF.

Eine direkte Weitergabe der Gewinne an die Anleger erfolgt bei Thesaurierern somit zunächst einmal nicht. Somit kann der „Ertrag“ auch nicht außerhalb des ETF verwendet werden und z.B. in andere Aktien/ETFs reinvestiert werden. Das wäre zum Beispiel bei Ausschüttern der Fall, aber dazu gleich mehr.

Meist passiert die Wiederanlage innerhalb des ETF am letzten Handelstag des Jahres, also am 31.12.. Der Anleger hat mit der Thesaurierung in erster Linie keine Arbeit, alles wird durch den Fonds erledigt. Lediglich die Besteuerung ist dann wieder für den Anleger interessant, hier gibt es nämlich Unterschiede.

So sind thesaurierende ETF zunächst steuerlich recht simpel. Seit dem 2018 eingeführten Investmentsteuerreformgesetz gibt es im Prinzip ohnehin keinen Unterschied mehr in der Besteuerung zwischen ausschüttenden und thesaurierenden ETFs mehr. Naja, sagen wir fast keine Unterschiede mehr. Aus steuerlichen Gesichtspunkten macht der Thesaurierer etwas mehr Sinn. Aber auch nur in Zeiten von Niedrigzinsen.

Auch das leidige Thema ETF mit steuerlichem Sitz im Ausland (früher gab es so genannte steuerhässliche ETF) sind heute passé.

Exkurs: Steuerfreie SWAP-ETFs

Ganz früher gab es nur eine Variante, die steuerlich nahezu perfekt war: SWAP-basierte ETF mit einem Sitz in einem steuerlich attraktiven Land. Man musste bei dieser Art ETF damals keine Anlage KAP ausfüllen, auch gingen die thesaurierten Erträge nicht vom Sparerfreibetrag ab. Weil es im Prinzip keine wirklichen Erträge gab und sich die Performance auf Tauschgeschäfte („Swaps“) mit Partnern zurückführen ließ. Diese garantierten dem ETF-Management quasi die Performance des zugrundeliegenden Index.

Diese komfortable Situation hat sich aber leider durch ein neues Gesetz seit 2018 geändert. Was genau SWAP bedeutet und welche Arten von ETF es gibt, kannst du bei Interesse hier nochmal nachlesen.

Für wen eignen sich thesaurierende ETF?

Die automatische Wiederanlage klingt soweit schonmal nicht schlecht. Thesaurierer haben also durchaus ihre Vorteile. Insgesamt eignen sich thesaurierende ETF tatsächlich für Anleger, die simpel, unkompliziert und passiv ein Vermögen aufbauen möchten. Man kauft die Anteile einmalig oder regelmäßig als Sparplan und muss sich zunächst um nichts weiteres kümmern.

Erst beim Verkauf muss man sich wieder näher mit seinen Fonds beschäftigen, abhängig vom zu diesem Zeitpunkt geltenden Steuerrecht. Kleine Einschränkung: Die ebenfalls 2018 eingeführte „Vorabpauschale“ führt auch bei thesaurierenden ETF für eine laufende Steuerschuld. Wie hoch diese Steuerschuld ist, wird jährlich durch das Bundesfinanzministerium festgelegt und richtet sich unter anderem nach dem aktuellen Zinsniveau.

Hier gibts eine gute Zusammenfassung der Änderungen durch die Besteuerung thesaurierender ETFs.

Hier musst du allerdings schon einen deutlich sechsstelligen Betrag im ETF investiert haben, um eine Steuer auszulösen. Zumal ohnehin erst der Sparerpauschbetrag von 801 Euro (einzeln veranlagt) / 1602 Euro (gemeinsam veranlagt) berücksichtigt wird.

Ab 2023 soll dieser sogar auf 1000 / 2000 Euro steigen. Erst wenn diese Beträge ausgeschöpft sind, wirst du mit deinen ETF steuerpflichtig.

Durch die automatische Wiederanlage (Thesaurierung) der Fondsanteile durch die Fondsgesellschaft, partizipiert der Anleger bei thesaurierenden ETF automatisch vom Zinseszins-Effekt. Dass der Zinseszins langfristig für die Bildung von Vermögen absolut entscheidend ist, dürfte sich mittlerweile rumgesprochen haben. Ohne Zinseszins-Effekt ist in der Regel kein großer Vermögensaufbau zu erzielen.

Wie erkenne ich, ob mein ETF thesaurierend ist?

Schön und gut, du möchtest also einen thesaurierenden ETF kaufen. Aber woher weißt du nun, wie die Erträge verwendet werden? Wie so oft hilft dir hier ein Blick in den Fondsprospekt. Alternativ kannst du auf fast allen einschlägigen Finanzseiten im Internet deinen Fonds anhand seiner WKN eingeben und dir die Infos dort rausziehen.

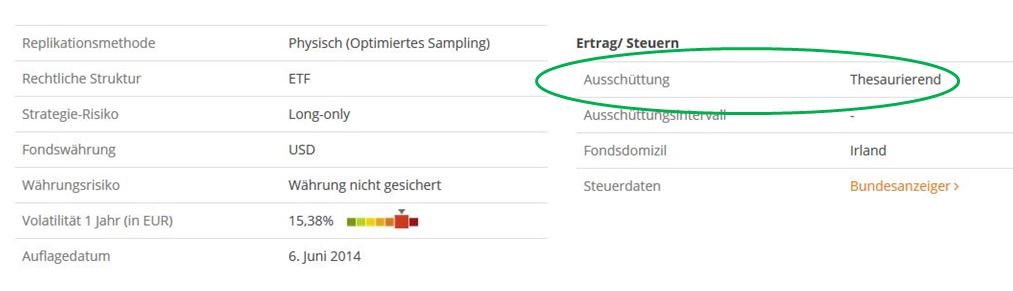

Hier an dem Bild siehst du, wie sowas dann in der Praxis aussehen kann (Quelle: Fondssuche bei justetf.com):

Du siehst also, dass du nicht darum herum kommst, dich im Vorfeld etwas mit deinem favorisierten ETF zu beschäftigen.

Was sind ausschüttende ETFs?

Kommen wir nun zu den ausschüttenden ETF. Hier sieht die Sache ein bisschen anders aus. Bei ausschüttenden ETFs werden die Erträge und Gewinne des ETF oder Fonds nämlich entweder am Jahresende oder auch über das Jahr verteilt, direkt an die Anleger ausgezahlt (ausgeschüttet).

Bei einmal im Jahr ausschüttenden ETF erfolgt die Auszahlung meistens auch zum 31.12. (analog Thesaurierer), bei quartalsweiser Ausschüttung entsprechend vier Mal über das Jahr verteilt, jeweils zum Ende eines Quartals oder auch mal zeitversetzt. Meist erfolgt der tatsächliche Geldeingang einige Tage später zu Beginn des neuen Monats. Hier gibt es meistens einen EX-Tag, an welchem der ETF im Depot sein muss, und einen Zahlungstag, an dem das Geld auf das Verrechnungskonto wandert.

Du siehst also, im Gegensatz zu thesaurierenden ETF bekommst du bei ausschüttenden ETFs deine Gewinne „in Bar“ ausbezahlt. Die Gewinne können selbst frei verwendet werden, ohne dass sie an den Fonds gebunden bleiben. Du kannst also diese Art von ETF tatsächlich für ein regelmäßiges Einkommen nutzen und entsprechend ausbauen.

Für wen eignen sich ausschüttende ETF?

Alleine daran siehst du schon, dass sich ausschüttende ETF, vor allem die quartalsweise ausschüttenden, für Leute eignen können, die sich ein passives Einkommen aufbauen möchten. Je nach Höhe deines investierten Kapitals, kann es dann auch sein, dass du von deinen Ausschüttungen leben kannst, oder dir diese zumindest ein lukratives passives Nebeneinkommen bescheren.

Die Ausschüttungen sind quasi dein „Gehalt“, welches du dir selbst zahlst. Als Faustregel brauchst du 20 x dein Jahresgehalt, um von Ausschüttungen auf diese Summe ungefähr leben zu können. Natürlich je nach Lebensstil und sonstigen laufenden Kosten.

Übrigens: Mit nur zwei ETFs kannst du schon an 8 von 12 Monaten im Jahr ein passives Einkommen mit Ausschüttungen erhalten. Hier findest du einen Artikel über die beiden ETFs.

Der Nachteil der direkten Auszahlung ist aber, dass du bei ausschüttenden Fonds nicht in so starker Form vom Zinseszins-Effekt profitierst im Gegensatz zu thesaurierenden Fonds. Du müsstest also das Geld erst selbst wieder anlegen, um die Erträge per Zinseszins zu vermehren. Dies kann etwas aufwändig sein und vor allem auch durch die Transaktionskosten deine Gesamtperformance im Gegensatz zu Thesaurierern mindern.

Andererseits kannst du beim Reinvestieren ggf. „günstige“ Gelegenheiten oder Crashs ausnutzen oder die Ausschüttung in andere lukrativere Wertpapiere stecken. Wenn du dich hier geschickt anstellst, übertriffst du eventuell sogar den Thesaurierer in der Gesamtperformance. So oder so bedeutet ein ausschüttender ETF aber mehr aktive Arbeit. Zudem solltest du tunlichst vermeiden, die Erträge zu verkonsumieren, da du sonst den Zinseszinseffekt zerstörst.

Beispielrechnung: Unterschied Ausschütter vs. Thesaurierer

Sagen wir du hast einen ausschüttenden Fonds und erhältst zum 31.12. eine Ausschüttung von 4000 Euro. Diese 4000 Euro kannst du zwar frei verwenden, legst du sie aber in dem Fonds selbst wieder an, zahlst du möglicherweise Transaktionsgebühren, Börsenspreads und ggf. Maklerprovisionen. Soll das Geld immer in den ETF zurückfließen, wäre hier ein Thesaurierer wohl geschickter.

Beim Thesaurierer würde die Reinvestition nahezu kostenneutral (bzw. wesentlich günstiger aufgrund besserer Konditionen für Institutionelle) und zudem automatisiert durch die Fondsgesellschaft erfolgen. Zudem zahlst du Abgeltungssteuer für jeden Euro, der über deinem Sparerfreibetrag von 801 Euro (ledig) liegt. Das heißt in dem Fall müsstest du 3199 Euro der Ausschüttung versteuern. Bei einem Abgeltungssteuersatz von knapp 26 Prozent, müsstest du somit knapp 831 Euro Steuern zahlen.

Ausschütter: Der Staat hält die Hand auf

Tatsächlich fließen also „nur“ 2368 Euro zurück auf dein Verrechnungskonto.

Jetzt kann es aber sein, dass es ein neues Produkt mit höherer Rendite auf dem Markt gibt, oder du deine Assetklassen umschichten möchtest. Dann könntest du die 4000 Euro (bzw. 2368 Euro nach Steuern) verwenden, um Rohstoffe, Gold, Immobilien oder andere Anlageklassen zu kaufen und quasi neu zu investieren.

Du bist bei Ausschüttern dadurch taktisch etwas flexibler, musst dich aber auch selbst um dein Geld aktiv kümmern.

Gibst du die 4000 Euro hingegen ohne Wiederanlage für Konsum aus, dann hast du mit dem ausschüttenden ETF auf Dauer gesehen weniger Gewinn als mit einem thesaurierenden. Aber es kann ja auch sein, dass du die Absicht verfolgst, von deinen Ausschüttungen jedes Jahr in Urlaub zu gehen.

Dann eignen sich ausschüttende ETF sehr gut. Ergo: Wenn du ein Vermögen aufbauen möchtest, erfordern Ausschütter mehr aktive Interventionen und „Pflege“ durch den Anleger als thesaurierende ETF.

Woran erkenne ich ausschüttende ETF?

Auch hier ist die Antwort wie oben. Ein Blick in den Fondsprospekt oder ins Internet hilft dabei. Wie oben hier ein Beispiel wie das dann aussehen kann (Quelle: Fondssuche bei justetf.com):

Auf den meisten Webseiten im Internet bekommst du somit deine gewünschten Informationen, um den Fonds deiner Wahl zu analysieren und ggf. zu kaufen.

Thesaurierenden oder ausschüttenden ETF – Was solltest du wählen?

Tja wie oben schon erwähnt, so ist die Antwort auf die Frage sehr schwer, bzw. unmöglich. Für dich kannst du die Frage am besten mit einer weiteren Frage beantworten, nämlich: Was ist mein Anlageziel? Ist dein Anlageziel ein regelmäßiges passives Einkommen und aktives Management deiner Erträge zur Wiederanlage, kann ein Ausschütter für dich Sinn machen.

Möchtest du ein großes Vermögen unkompliziert aufbauen, mit der Gefahr, dass du dein Geld nur einem Topf anvertraust, ist ein Thesaurierer die bessere Wahl. Zusammenfassend gebe ich nachfolgend noch eine kleine Übersicht über Vor- und Nachteile beider Ertragsverwendungsarten:

Pro thesaurierende ETF:

- Geringfügiger Steuerstundungseffekt, da steuerlich nur die Vorabpauschale seit der Gesetzesänderung 2018 anfällt. Dadurch ergibt sich mathematisch eine leicht höhere Rendite als bei Ausschüttern. Sollten die allgemeinen Marktzinsen aber stark steigen, verliert dieser Vorteil nach und nach an Relevanz

- Optimale Ausnutzung des Zinseszinseffekts – ohne zeitlichen Mehraufwand

- Wiederanlage erfolgt automatisiert durch den Fonds selbst –> passiv, simpel und ohne großen Aufwand

- Steuerfreibetrag von 801 Euro wird „nur“ um die jährliche Vorabpauschale reduziert, dadurch dauert es länger, bis du in den steuerpflichtigen Bereich kommst (da Steuerstundungeffekt) bzw. du die 801 Euro „voll“ kriegst.

Contra thesaurierende ETF:

- Es entsteht kein Cashflow, der durch den Anleger flexibel anderweitig eingesetzt werden kann. Das Kapital ist und bleibt in dem ETF gebunden. Will man später aus dem ETF ein passives Einkommen beziehen, muss in einen Ausschütter oder Dividenden-Aktien umgeschichtet werden oder regelmäßig Anteile des Thesaurierers verkauft werden.

- Daher sind thesaurierende ETF weniger flexibel, um beispielsweise auf sich ändernde Rahmenbedingungen reagieren zu können oder mit den Gewinnen in andere Wertpapiere zu investieren

- Sollte die Vorabpauschale den Sparerfreibetrag übersteigen, muss der Anleger Geld „nachschießen“, um die Steuer zu begleichen. Hierzu sollte dann stets etwas Geld auf dem Verrechnungskonto verbleiben

Pro ausschüttende ETF:

- Der Anleger erhält einen regelmäßigen Geldfluss. Ausschüttende ETF erfüllen somit am ehesten die Anforderungen für ein passives Einkommen.

- Geld kann flexibel anderweitig eingesetzt werden, z.B. um andere Anlageklassen zu besparen (Immobilien, Peer-to-Peer-Kredite oder zukünftig noch kommende Anlageklassen)

- Ausschüttungen erfolgen teilweise mehrmals im Jahr, nicht erst am Jahresende

- Taktisches Reinvestieren möglich, dadurch höhere Performance als Thesaurierer grundsätzlich möglich (Ausschüttung erst bei einem Kurseinbruch händisch reinvestieren)

- Keine Vorabpauschale, da die Erträge bereits versteuert wurden. Daher muss kein Geld auf dem Verrechnungskonto für die Steuer vorgehalten werden

Contra ausschüttende ETF:

- Es gibt keinen Steuerstundungseffekt wie bei Thesaurierern. Die Ausschüttung wurde bereits versteuert.

- Der Ausschüttungsbetrag geht immer vom Sparerfreibetrag (801 Euro) ab, die Ausschüttungen werden also voll versteuert, sobald sie höher als 801 Euro sind. Jedoch gibt es bei ETFs grundsätzlich eine prozentuale Steuerfreistellung, je nach ETF-Gattung (Aktien, Misch-ETF, Anleihen-ETF).

- Soll der Ausschüttungsbetrag vom Zinseszinseffekt profitieren, so muss der Anleger den Betrag manuell reinvestieren

- Dadurch können Transaktionskosten, Spreads und Gebühren entstehen, die die Gesamtperformance auf langfristiger Zeitebene im Vergleich zu Thesaurierern mindern

Fazit:

Ob du nun einen thesaurierenden oder ausschüttenden ETF wählst, bleibt im Grunde dir selbst überlassen und richtet sich nach einen persönlichen Investitionszielen. Ich selbst investiere grundsätzlich in beide Arten von ETF, da ich mit dieser Entweder-oder-Mentalität nicht viel anfangen kann.

Ich persönlich gehe aber so vor, dass ich meine Ausschüttungen immer sofort manuell wieder investiere, da wie gesagt der Zinseszinseffekt ein überaus mächtiges Werkzeug zur Vermögensbildung ist. Hierbei gehe ich je nach aktueller wirtschaftlicher Lage so vor, dass ich die Ausschüttungen zum Teil per Einmalzahlung im Rahmen meiner ETF-Sparpläne investiere.

Bei manchen meiner ETF sind Einmalzahlungen nämlich ohne zusätzliche Transaktionskosten möglich. Dadurch greift bei meinen ETF der letzte oben genannte Nachteil bei Ausschüttern nicht.

Habe ich aber Lust, beispielsweise mein P2P-Engagement entsprechend zu erhöhen, kann ich dies auch dank den Ausschüttungen machen.

Thesaurierenden oder ausschüttenden ETF – Was wählt ihr denn und warum?

Achtung! Neues Investmentsteuerreformgesetz:

Wie du vielleicht mitbekommen hast, wird sich mit dem neuen Investmentsteuergesetz ab dem 01.01.2018 in Sachen Fondsbesteuerung einiges ändern. Teilweise positiv für den Anleger, teilweise aber auch sehr negativ. Insbesondere die bisherigen Vorteile in der Besteuerung von SWAP-basierten ETFs werden künftig wohl wegfallen.

Zukünftig werden also alle ETF gleich behandelt. Auch die Unterscheidung von „steuerschönen“ und „steuerhässlichen“ ETFs fällt dann weg (einer der wenigen Vorteile der Reform).

Da die neue Besteuerung sehr komplex ausfallen wird, verzichte ich hier darauf, die ganzen Änderungen selber zum x-tausendsten Male im Internet zusammenzusuchen. Die in meinen Augen bisher beste Zusammenfassung mit den Änderungen samt Praxisbeispielen gibts in einem Artikel Finanztip.de speziell über das neue Investmentsteuergesetz. Hier solltest du Antworten auf eventuelle Fragen deinerseits bekommen.

Welche Auswirkungen hat das neue Gesetz auf mich?

Da man grundsätzlich seine Anlageentscheidungen nicht nach der Steuergesetzgebung ausrichten sollte, hat das neue Gesetz nur wenige Auswirkungen auf meine Anlagestrategie. Was ich jedoch gemacht habe, ist dass ich einige meiner ETFs auf thesaurierend umgestellt habe. Einfach weil ich meinen Steuerfreibetrag schon lange jährlich ausschöpfe. Zu den Beweggründen und welche ETF ich nun halte, kannst du bei Interesse hier nachlesen.

Dieser Artikel erschien erstmals am 24.09.2016.

Hallo, danke für den informativen Artikel. Ein Aspekt beschäftigt mich aber doch:

Thesaurierende Fonds steigen zwar an sich im Wert durch die automatische Wiederanlage innerhalb des Fonds, erhöhen aber nach meinem Verständnis nicht meine persönlichen Anteile am Fonds selbst.

Investiere ich jedoch von der Dividende der ausschüttenden Fonds wieder in den Fonds selbst, dann kaufe ich direkt Anteile zum Wert der Dividende und meine Anteile erhöhen sich. Theoretisch habe ich dann hier den Zinzeszinseffekt über Erhöhung der Anteile ebenso (Mal abgesehen von möglichen Transaktionskosten).

Sind diese Gedanken so korrekt?

Hallo Steven,

Ja ich würde sagen, dass deine Gedanken korrekt sind. Im Grunde kommt es auf das Gleiche raus, du profitierst so und so vom Zinseszinseffekt. Bei Ausschüttern hast du eben den Nachteil, dass du selbst neu investieren musst. Die Transaktionskosten hierzu können dann negativ an deiner Rendite zehren. Bei Thesaurierern ist das nicht der Fall, weswegen viele Anleger zur alleinigen Vermögensbildung (sprich ohne die Absicht eines passiven Einkommens) die Thesaurierer vorziehen.

Gruß

Sehr gut geschriebener Artikel, der schön sachlich die Vor- und Nachteile der Ausschütung erklärt.

Sogar die Steuerprobleme beim ausschüttenden ausländischen ETFs wurde angesprochen. Top!

Vielen Dank für die Lorbeeren 🙂 Ich habe das Thema Steuern etwas tangential behandelt, aber ich bin auch kein Steuerfachmann, sondern behandele das Ganze eher aus Sicht von Otto-Normalanleger. Aber bei ausländischen ETF kann es einen mit Quellensteuer etc. schon schnell schwindelig werden.

Viele Grüße